「配当控除」って聞いたことはあるけど、実際にお得なの?そんな疑問をお持ちのあなたへ。

配当控除は、二重課税を調整するための制度で、確定申告をすることで税金が還付されます。

しかし、年収や扶養の状況によっては、配当控除を利用しない方がお得なケースもあります。

この記事では、具体的な年収を例に挙げ、配当控除を利用した場合としない場合で、どれくらい税金が変わるのかシミュレーションしてみました。

さらに、国民健康保険や扶養控除との関係など、注意点も詳しく解説します。

最後まで読んで、自分にとって最適な選択を見つけてください!

配当控除について

まずは配当控除について説明します。既にご存じの方は飛ばしていただいてOKです!

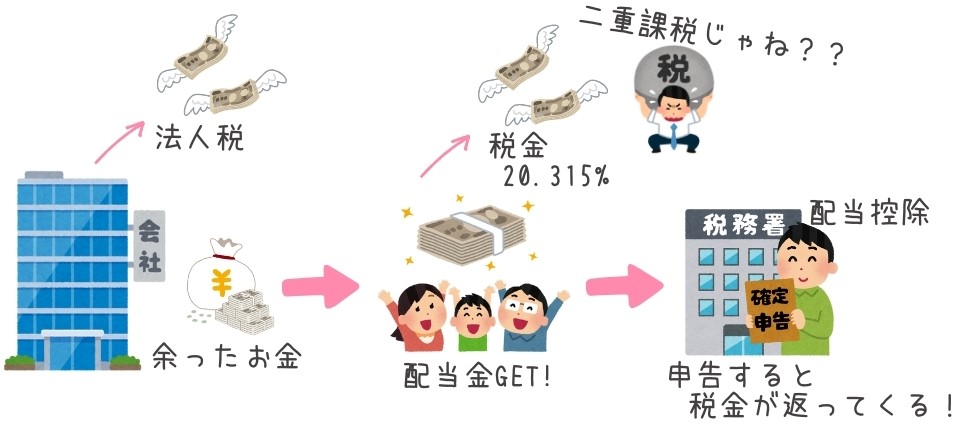

日本株の配当金をもらう場合、配当控除が使えます。配当控除の仕組みはこんな感じ↓

企業は会社で上げた利益に対して法人税を払って余った金額を株主に配当金として渡しています。ところが法人税を払った後の配当金に対して株主も課税されます(所得税+住民税で20.315%)

税金を2回払うことになるので二重課税になるのでおかしいですよね(怒)

そこで可哀想だから確定申告をすれば税金返してあげるよ!というのが配当控除の仕組みです。

確定申告の仕方は過去のブログで紹介しているのでご参照ください↓

仕組みはさておき、配当控除をするとどれくらい税金が取り戻せるのか気になりますよね?

そこで、とある年収でシミュレーションして税金の計算をしてみます。

今回は年収500万円、1100万円でシミュレーションしました!

①年収500万円(課税所得200万、配当金100万円の場合)

1つ目のパターンでは、年収500万円(課税所得が200万円)で配当金が100万円を考えます。

今回はわかりやすくするために配当金にかかる税率は、所得税15%、住民税5%としました。

(細かいので復興特別所得税を抜きます)

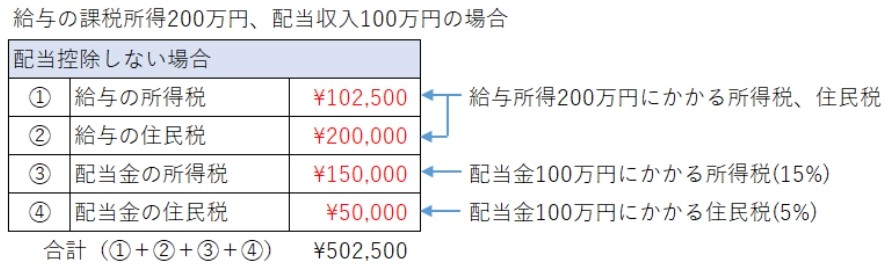

まずは、配当控除しない場合で税計算してみましょう。

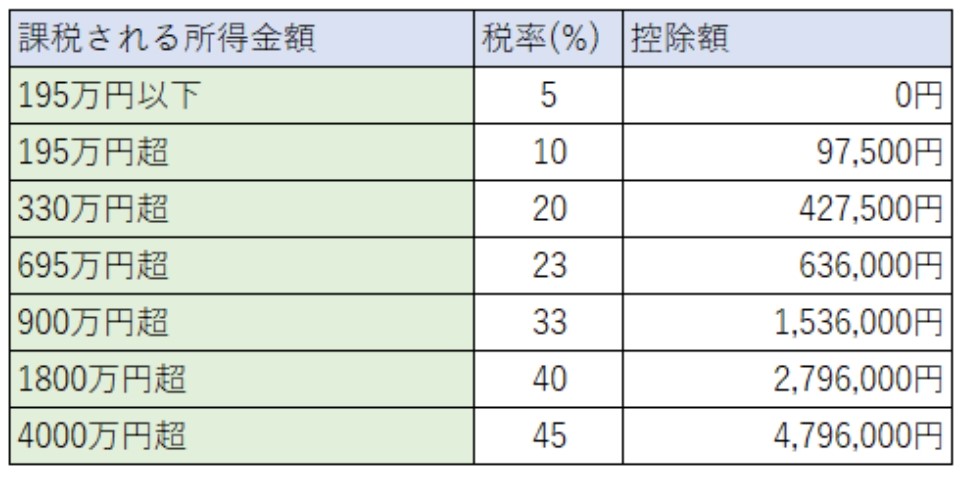

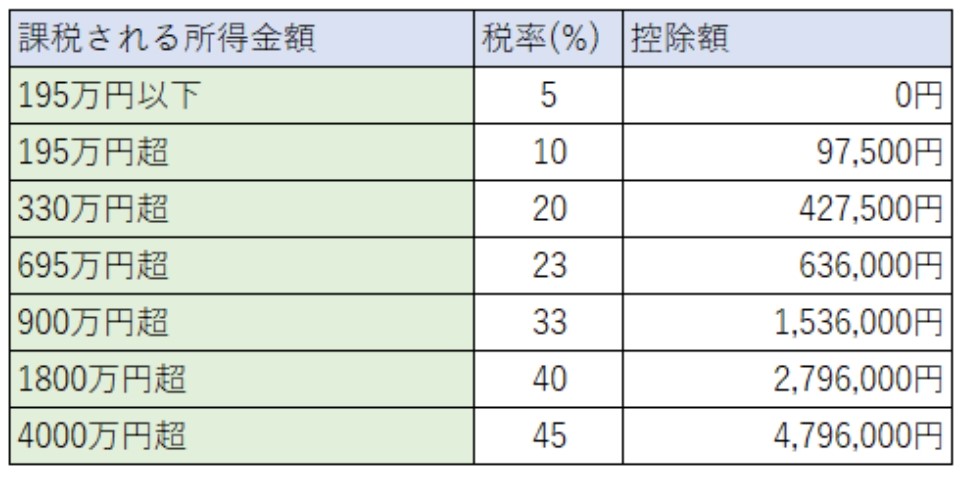

所得税は以下の所得税の速算表から出します。

課税所得が200万円の場合、課税所得195万円超にあたるので税率は10%です。

この方の所得税は¥2,000,000 × 10% - ¥97,500 = ¥102,500となります。

また、住民税は課税所得の10%なので、¥2,000,000 × 10% = ¥200,000です。

次に配当金にかかる税金を考えます。

配当控除をしない場合、配当金には15%の所得税と5%の住民税がかかります。

配当金が¥1,000,000なので、所得税は¥150,000、住民税は¥50,000です。

これまでに出てきた税金をまとめるとこんな感じ↓

①~④を足し合わせると、全部で¥502,500です。

これが配当控除をしない場合に支払う税金になります。

税金高けぇ…

次に配当控除する場合の税計算をしてみましょう。

配当控除を受ける場合は総合課税になるため、給与所得と配当金が合算されます。

なので課税所得は¥2,000,000(給与所得) + ¥1,000,000(配当所得) = ¥3,000,000です。

課税所得300万円の場合速算表で計算すると、所得税は¥202,500です。

また、住民税は課税所得の10%なので、¥3,000,000 × 10% = ¥300,000です。

配当控除を受けると、所得税で10%、住民税で2.8%が還付されます。

配当金が¥1,000,000なので、所得税が¥100,000、住民税が¥28,000 GETできます。

これまでに出てきた税金をまとめるとこんな感じ↓

①、②が取られる税金、③、④が戻ってくる税金なので、配当控除する場合に支払う税金は①+②-③-④の¥374,500です。

支払う税金は配当控除をしない場合は¥502,500、配当控除をする場合は¥374,500でした。

なので¥128,000が還付されます!

配当控除しない場合は配当金に¥200,000の税金がかかりました。

しかし、配当控除をすることで¥128,000還付されるので、配当金にかかる税金は¥200,000 - ¥128,000 = ¥72,000となります。

それでは配当控除をする場合としない場合で税金を比較しましょう(配当収入¥1,000,000)

納税額は配当控除をしない場合は¥200,000(税率20%)で、配当控除をすると¥72,000(税率7.2%)です。

今回のケースの場合は配当控除したほうがお得です!

②年収1100万円(課税所得800万、配当金100万円の場合)

2つ目のパターンでは、年収1100万円(課税所得が800万円)で配当金が100万円を考えます。

1つ目のパターンと同じで、配当金にかかる税率は、所得税15%、住民税5%としました。

計算方法は1つ目のパターンと全く同じなので説明は割愛します。

①~④を足し合わせると、全部で¥2,204,000です。

これが配当控除をしない場合に支払う税金になります。

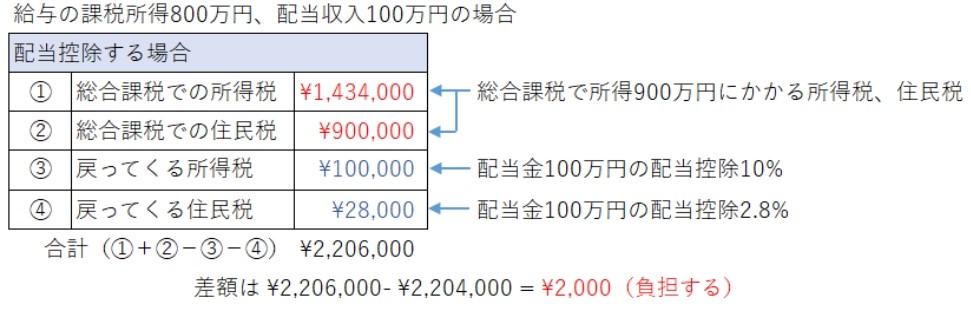

こちらも計算方法は1つ目のパターンと全く同じなので説明は割愛します。

①~④を足し引きすると、全部で¥2,206,000です。

これが配当控除をしない場合に支払う税金になります。

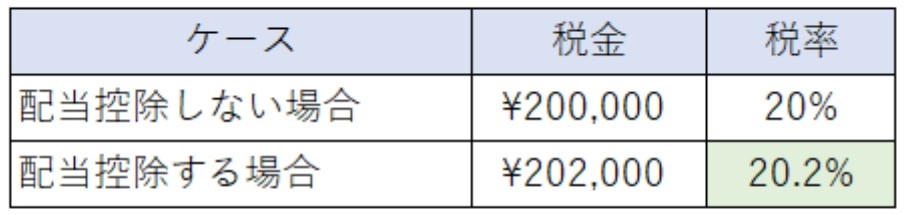

配当控除しない場合は配当金に¥200,000の税金がかかりました。

しかし、配当控除をすると配当金にかかる税金は¥202,000となります。

配当控除をする場合としない場合で税金を比較しましょう(配当収入¥1,000,000)

納税額は配当控除をしない場合は¥200,000(税率20%)で、配当控除をすると¥202,000(税率20.2%)です。

今回のケースの場合は配当控除した方が税金高くなります…

配当控除は年収が高くなるほど不利になる仕組みです。

配当控除で得する人、損する人

今回は2つのモデルケースで税金を計算しました。

配当控除で得する人、損する人はどう決まるのでしょうか?

結論、課税所得695万円以下の人は配当控除をした方がお得です。

こちらは課税所得に対する配当金にかかる税率の関係図です↓

見た感じ複雑ですが、表の右にある総合課税税率だけ見ればOKです。

配当金にかかる税金は20%(復興特別所得税を除く)なので税率が20%より低ければ得します。

この表を見ると課税所得695万円以下ならお得ですね!(7.2%~17.2%)

逆に695万円をお超えると配当控除しないほうがいいです。

目安ですが、年収1000万円を超えると配当控除しないほうがいいです。

自営業、無職など国民健康保険に加入している方は配当控除すると損する可能性があります。

というのも国民健康保険の金額は1年間の収入額で決まります。

なので年収500万円の自営業の方に100万円の配当金が入った場合

配当控除すると600万円稼いだと見なされて健康保険料が爆上がりします。

国民健康保険に加入している方は税金と健康保険料を計算してから決めるのをおすすめします。

ちなみに会社員の場合は会社からの給与額によって保険料が決まります。

なので会社員は配当控除してもノーダメージです。ご安心ください!

会社員は配当控除した方がお得!

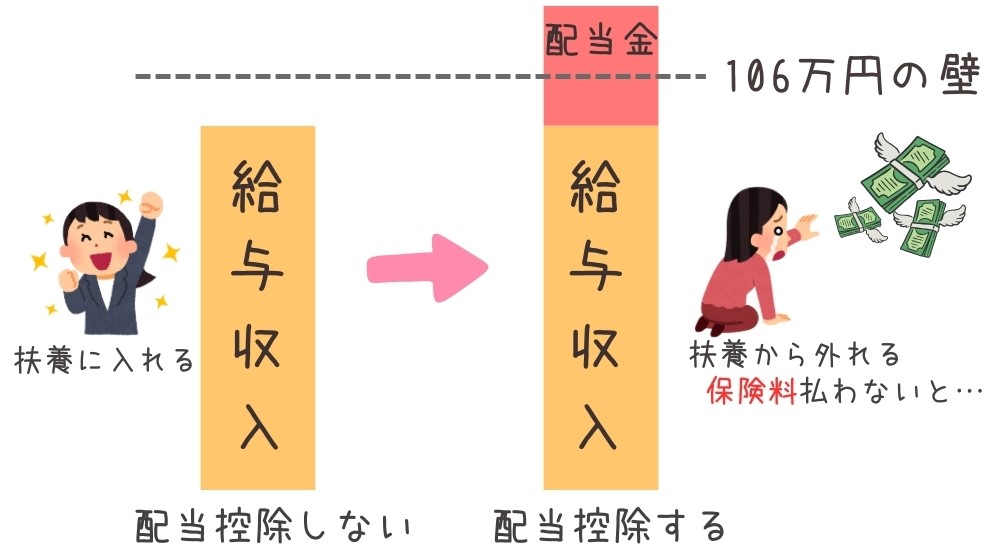

最後に扶養に入っている方は損する可能性あります。

会社員の配偶者で年収106万円未満の方は社会保険料がかかりません。

ところが、配当控除をすると配当金分が所得に合算されます。

なので合算して106万円を超えると社会保険料を払わなければいけないので注意です!

同じ理由で住民税非課税世帯の方、手当などをもらっている方も配当控除をすることでボーダーの年収を超えてしまうかも知れません。その場合は申告しない方がお得です。

最終的に自分で計算して配当控除するかを決めましょう!

まとめ

今回は「配当控除シミュレーション|あなたの年収で得する?損する?」ついて解説をしました。

・配当控除は、二重課税を調整するための制度。確定申告をすることで税金が還付される

・課税所得695万円以下の人は、配当控除をした方が税金が安くなる

・国民健康保険加入者、扶養に入っている人、住民税非課税世帯の人は

配当控除によって保険料や手当などに影響が出る可能性があり

以上、こたろーでした。